Формула оборотного капитала (Содержание)

- Формула оборотного капитала

- Калькулятор оборотного капитала

- Формула оборотного капитала в Excel (с шаблоном Excel)

Формула оборотного капитала

Превышение оборотных активов над текущими обязательствами называется оборотным капиталом. Обязательства и активы, которые носят краткосрочный характер, требуются в повседневной деятельности. Когда бизнес управляет краткосрочными обязательствами из краткосрочных активов, эта процедура называется циклом оборотного капитала.

Вот формула оборотного капитала -

Из оборотного капитала мы можем избавиться от идеи относительно обстановки бизнеса или, другими словами, насколько эффективно работает конкретный бизнес. Таким образом, это является отражением краткосрочной ликвидности конкретной компании, и степень операционной эффективности мы можем измерить на основе более высокого текущего актива по сравнению с текущими обязательствами.

Составляющие оборотных активов

- Текущие инвестиции

- Денежные средства

- Товарно-материальные запасы

- Торговая дебиторская задолженность

- банковский баланс

- Краткосрочные кредиты и авансы

- Прочие оборотные активы

Составляющие текущих обязательств

- Краткосрочные займы

- Кредиторская задолженность

- Прочие текущие обязательства

- Краткосрочные положения.

Пример формулы оборотного капитала

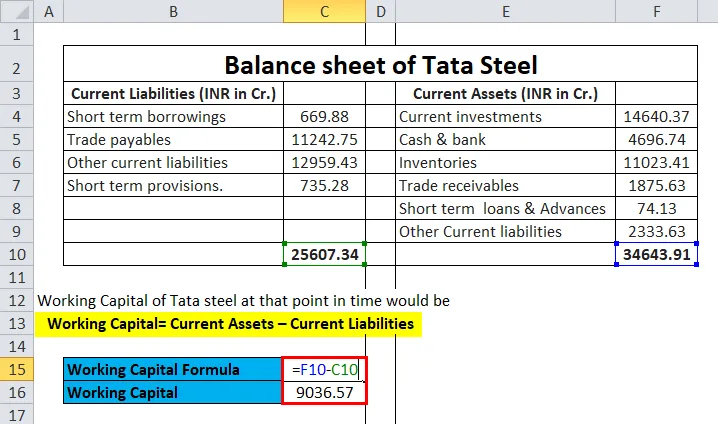

Бухгалтерский баланс Tata Steel представлен следующим образом:

Вы можете скачать этот шаблон оборотного капитала здесь - Шаблон оборотного капитала|

Бухгалтерский баланс Tata Steel |

||||

|

Текущие обязательства (INR в Кр.) |

Текущие активы (INR в Кр.) | |||

| Краткосрочные займы | 669, 88 | Текущие инвестиции | 14640, 37 | |

| Кредиторская задолженность | 11242, 75 | Наличные и банк | 4696, 74 | |

| Прочие текущие обязательства | 12959, 43 | Товарно-материальные запасы | 11023, 41 | |

| Краткосрочные положения. | 735, 28 | Торговая дебиторская задолженность | 1875, 63 | |

| Краткосрочные кредиты и авансы | 74, 13 | |||

| Прочие текущие обязательства | 2333, 63 | |||

| 25607, 34 | 34643, 91 | |||

Оборотный капитал стали Tata на тот момент будет

- Оборотный капитал = оборотные активы - текущие обязательства

- Оборотный капитал = INR (34643, 91-25607, 34)

- Оборотный капитал = 9036, 57 индийских рупий

Пояснение формулы оборотного капитала

- Формула оборотного капитала широко используется в бизнесе для удовлетворения краткосрочных финансовых обязательств или краткосрочных обязательств.

- Положительный чистый оборотный капитал возникает, когда компания имеет достаточные оборотные средства сверх текущих взносов. С другой стороны, если компания не может произвести положительный оборотный капитал, она должна взять на себя избыточные обязательства, такие как более высокие краткосрочные займы, более высокая кредиторская задолженность и т. Д.

- Еще одна поразительная формула каждой аналитической проверки - это оборотный оборотный капитал, который представляет собой инвентаризацию класса дебиторской задолженности минус кредиторская задолженность.

- Таким образом, несмотря на рассмотрение каждого и каждого текущего актива, каждый может взглянуть на дебиторскую задолженность и стоимость запасов вместе с кредиторской задолженностью. Таким образом, финансовое состояние конкретной компании может быть справедливо понято, когда она показывает положительную ценность.

- Имея положительный оборотный капитал, он указывает на хорошие признаки краткосрочного финансового состояния конкретного бизнеса, поскольку у него достаточно ликвидных активов после ремонта краткосрочных счетов, а внутреннее финансовое состояние конкретной компании поможет развитию ее бизнеса и его активы.

- Без дополнительного оборотного капитала компания должна заимствовать дополнительные средства из банковского займа или финансового учреждения, тогда это будет препятствовать оборотному капиталу, поскольку текущие заимствования будут подпадать под текущие обязательства и, следовательно, чистый оборотный капитал уменьшится.

- Таким образом, другими словами, можно интегрировать, что бизнес недостаточно силен, чтобы покрывать свои краткосрочные обязательства из своих краткосрочных активов. Таким образом, всегда существует требование краткосрочных заимствований у третьей стороны, что может быть истолковано как отрицательный знак для бизнеса. Краткосрочные займы приведут к повышению процентных расходов, что повлияет на прибыльность и маржу. Так, в большинстве предприятий, которые капиталоемки по своей природе, действительно есть отрицательный оборотный капитал или очень низкий оборотный капитал, а рентабельность и маржа очень низки по сравнению с активами легкого бизнеса.

- Отрицательный оборотный капитал говорит о том, что активы конкретного бизнеса используются неэффективно, и это может привести к кризису ликвидности.

- Если компания использовала основные средства, такие как долгосрочные инвестиции в здания, связанные с земельными участками, но из-за более высоких краткосрочных обязательств наблюдается дефицит денежных средств, компания также столкнется с кризисом ликвидности и, следовательно, вынудит брать краткосрочные займы.,

- Несвоевременный платеж кредиторам приведет к увеличению кредиторской задолженности, а задержка всего процесса приведет к снижению оборотного капитала и, в конечном итоге, к снижению корпоративного кредитного рейтинга конкретного предприятия.

Значение и использование формулы оборотного капитала

Оборотный капитал широко используется при анализе различных компаний в одном и том же секторе.

Бизнес FMCG будет иметь относительно более высокий оборотный капитал у Ли по сравнению с бизнесом по производству стали из-за того, что заводы и оборудование по производству стали являются относительно дорогостоящими, чем заводы FMCG. Таким образом, несмотря на более высокие активы, бизнесу потребуется заимствование у банков и других финансовых учреждений, и, следовательно, это приведет к более высоким процентным расходам.

Покажите маржу сталелитейных заводов бизнеса, как правило, меньше по сравнению с FMCG-компанией.

Из оборотного капитала можно получить четкое представление о текущих активах и текущих обязательствах конкретного бизнеса.

Если бизнес генерирует достаточно денежных потоков, то часть этого денежного потока будет инвестирована в текущие инвестиции, которые носят краткосрочный характер и долгосрочные, предназначенные для целей долгосрочного инвестирования.

Краткосрочные инвестиции могут быть использованы, когда есть потребность в дополнительной ликвидности в рамках бизнеса из-за резкого увеличения текущих обязательств.

Денежные средства и банковские балансы, как правило, не содержат каких-либо процентов по причине краткосрочного характера. Торговая дебиторская задолженность, как правило, составляет определенную часть выручки. Таким образом, более высокая торговая дебиторская задолженность позволяет предположить, что в будущем существует вероятность того, что бизнес-сценарий не будет благоприятен для компании. С другой стороны, торговая кредиторская задолженность обычно представляет собой кредит, предоставленный поставщиком.

Калькулятор оборотного капитала

Вы можете использовать следующий калькулятор оборотного капитала

| Текущие активы | |

| Текущие обязательства | |

| Формула оборотного капитала | |

| Формула оборотного капитала = | Текущие активы - текущие обязательства |

| знак равно | 0 - 0 |

| знак равно | 0 |

Формула оборотного капитала в Excel (с шаблоном Excel)

Здесь мы сделаем тот же пример формулы оборотного капитала в Excel. Это очень легко и просто. Вам необходимо предоставить два входа: текущие активы и текущие обязательства

Вы можете легко рассчитать оборотный капитал, используя формулу в предоставленном шаблоне.

Нам нужно рассчитать оборотный капитал по формуле, т.е. оборотный капитал = оборотные активы - текущие обязательства

Вывод:

Формула оборотного капитала определяет финансовое состояние бизнеса и предлагает, как рентабельность может быть увеличена в будущем через коэффициент текущей ликвидности, который мы получаем путем деления текущего актива на текущие обязательства. Идеальное соотношение должно быть 2 к 1 в случае компаний-производителей. Однако капиталоемкая компания будет иметь другое соотношение, и в случае отрицательного оборотного капитала это соотношение может измениться в большинстве случаев. Повседневные операции могут быть определены по формуле оборотного капитала, то есть по превышению оборотных активов над текущими обязательствами.

Рекомендуемые статьи

Это было руководство к формуле оборотного капитала. Здесь мы обсуждаем его использование вместе с практическими примерами. Мы также предоставляем вам калькулятор оборотных средств с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше -

- Денежный рынок и рынок капитала

- Руководство по прогнозированию оборотных средств

- Частный капитал против венчурного капитала - Сравнение

- Руководство по формуле валовой прибыли

- Пример руководства по оборотному капиталу